2023年10月1日よりインボイス制度がスタートします。飲食店においても対応が求められるケースがあります。しかし「インボイス制度についてよくわからない」「自店舗は何かすべきことはあるのだろうか」と不安に思っている店舗経営者もいるでしょう。

そこで、今回は飲食店が押さえるべきインボイス制度として、概要や受ける影響、準備まで解説します。インボイス制度について理解を深めたい場合は、ぜひ参考にしてください。

インボイス制度とは

インボイス制度とは、消費税の仕入税額控除額の新しい制度です。2023年10月からスタートする制度となります。正式名称は「適格請求書等保存方式」です。インボイス制度が始まるまでの制度において、売上にかかる消費税から仕入れにかかる消費税を控除する際は、区別記載請求書等と帳簿の保存が必要でした。

インボイス制度がスタートすることで、区分記載請求書等の代わりに適格請求書の保存が必要です。また、インボイス(適格請求書)には下記で示す項目を記載する必要があります。

- 適格請求書発行事業者の氏名又は名称及び登録番号

- 取引年月日

- 取引内容

- 税率毎に区分して合計した対価の額及び適用税率

- 税率毎に区分した消費税額等

- 書類の交付を受ける事業者の氏名又は名称

従来の区分記載請求書から変更になる点は、「1」「4」「5」の3点です。そのなかで「1」に関しては押さえておかなくてはなりません。適格請求書発行事業者になるためには、課税事業者であることが条件であり、税務署に適格請求書発行事業者の登録申請手続きをしなければなりません。

免税事業者の場合は、インボイスの交付ができませんので管轄する税務署で課税事業者としての登録手続きをする必要があります。2029年までの6年間は経過措置がありますが、仕入額控除の適用を受けたい事業者は適格請求書を発行できない事業者を避けることも考えられます。

軽減税率とインボイス制度

インボイス制度は消費税を軽減税率と標準税率に分けた複数税率に対応するために考えられた制度です。よって、軽減税率とインボイス制度の関係性は深いといえます。

軽減税率は2019年10月に導入され、対象品目が8%の消費税となりました。そこでインボイス制度に先駆けて区分記載請求書等保存方式がスタートしています。その後、2023年10月からインボイス制度が始まる流れです。

なお、軽減税率の対象となるのは、酒類や外食を除く飲料品と週2回以上発行される新聞(定期購読契約に基づくもの)の2種類となっています。具体的には外食を除く飲食料品全般やテイクアウトによる飲食料品などが挙げられます。

飲食店とインボイス制度の関係性

インボイス制度は税務上でさまざまな事業者に影響を与える可能性があります。そのなかで飲食店とインボイス制度の関係性を免税事業者と課税事業者のケースに分けて解説します。

免税事業者のケース

免税事業者は、インボイス制度により商品や原材料の仕入先との取引量が減る可能性があります。場合によっては取引を打ち切られる可能性もあるでしょう。免税事業者はインボイスを交付できず、取引先(課税事業者)の仕入税額控除ができないためです。

免税事業者は顧客が支払った消費税を申告したり納税したりすることを免除されている事業者です。つまり、顧客が支払った消費税を収入にできます。これが免税事業者の大きなメリットでした。それがインボイス制度によって売上や仕入れにも影響が考えられるのです。

また、店舗を利用する顧客のなかでも接待交際費として領収書の発行を求める場合は、免税事業者を敬遠する可能性があるでしょう。インボイスを交付できないと、経費として落としたい顧客の集客が難しくなります。

とはいえ、多くの顧客がレシートやインボイスを不要とする場合は、インボイス制度の影響を受けにくいです。顧客層や取引先の状況を考慮して、課税事業者になるかどうかを視野に入れてください。

課税事業者のケース

課税事業者は取引先が免税事業者の場合に不利になる可能性があります。インボイスの交付ができない取引先から仕入れれば、仕入税額控除がなされないためです。取引先に免税事業者がいる場合は、取引を継続するのか、取引を見直すのか検討する必要があります。

インボイス制度を機会に課税事業者になった場合は、これまで免除されていた消費税の申告と納税の義務が発生します。益税として受け取っていた消費税の分だけ利益が減る点を考慮しておきましょう。

なお、インボイス制度の前から課税事業者だった場合は、適格請求書発行事業者の登録申請書を税務署に提出してください。登録申請をするとインボイスを発行できます。

インボイス制度によって飲食店が受ける影響

ここからは、インボイス制度によって飲食店が受ける影響を解説します。次の3つの内容から見ていきましょう。

・取引先がインボイスを交付できるか確認する必要がある

・経理業務が複雑化する可能性がある

・消費税の納税義務が発生する

取引先がインボイスを交付できるか確認する必要がある

まずは取引先がインボイスを交付できるか確認する必要があります。先述のとおり、仕入税額控除を受けるには、仕入先がインボイスを交付できなければなりません。自店舗が課税事業者であっても、仕入先が免税事業者であれば余分に消費税を納税する必要があります。

ただし、自店舗と取引先がともに免税事業者であれば特に問題がないため、取引を継続できるでしょう。自店舗と取引先でいずれか一方が免税事業者であると、どちらかが消費税の納税で不利になるということです。

経理業務が複雑化する可能性がある

仕入税額控除を受けるには、適格請求書と帳簿の保存が条件です。帳簿もインボイス制度に則った内容にしなければなりません。既存のシステムでは対応できない可能性があるため、インボイス制度に対応したシステムやツールの導入が必要です。

システムやツールを導入していない場合は、これまでよりも経理業務が煩雑になることが予想されます。受け取る請求書が適格請求書であるかどうかのチェックなども必要となり、経理作業の負担が増えます。

経理業務の複雑化、システムやツールの導入などの理由から金銭的なコスト、人的なコストが増えることを想定して対策を考えましょう。

消費税の納税義務が発生する

先述のとおり、免税事業者がインボイス制度を機会に課税事業者になると、消費税の申告と納税の義務が発生します。消費税の計算方法には、簡易課税と原則課税があります。

簡易課税は「課税売上にかかる消費税額 - 課税売上にかかる消費税額 × みなし仕入率」で計算されます。みなし税率は業種によって異なり、飲食店は60%です。

簡易課税のメリットは、みなし税率が分かると簡単に消費税の納税額が計算できることです。仕入にかかった消費税を計算する必要がなく、経理業務の負担も軽減されます。

ただし、簡易課税を適用するには個人事業主は前々年、法人は前々年度の基準期間の課税売上が5,000万円以下が条件です。また、消費税簡易課税制度選択届出書の提出が必要です。

覚えておきたいこととしては、簡易課税を適用すると最低2年間は簡易課税での納税となります。飲食店のみなし税率は60パーセントですので、自店舗にとって適切な税率であるかを見極める必要があります。

一方の原則課税は「課税売上にかかる消費税額 - 仕入れなどにかかる消費税額」で計算します。こちらは単純に受け取った消費税から仕入れなどにかかった消費税を差し引いて納税額を求めます。正確な納税額が計算できますが、仕入控除額の計算に手間がかかります。

飲食店がすべきインボイス制度への準備

飲食店がすべきインボイス制度の準備として、4つの内容を解説します。1つずつ確認して確実にこなしていきましょう。

・適格請求書発行事業者の登録申請をする

・適格請求書に合わせたレシートにする

・レシートと領収書の違いを把握する

・インボイス制度に対応したシステムを導入する

適格請求書発行事業者の登録申請をする

インボイス制度の前から課税事業者の場合は、所轄の税務署に「適格請求書発行事業者の登録申請」を提出してください。受理されればインボイスの発行事業者として登録されます。必要書類は、下記の国税庁のページからダウンロードできます。

参考:国税庁「[手続名]適格請求書発行事業者の登録申請手続(国内事業者用)

会計ソフトや会計システムをご利用の際は、システム上で申請できる場合もあります。お使いのツールをご確認のうえで、申請書を提出しましょう。クラウド系の会計ソフトであれば、比較的スムーズに手続きができます。

免税事業者の場合は、課税事業者の登録から始めてください。2023年10月1日からインボイス制度を適用したいときは、2023年3月31日までの申請が必要です。ただし、2023年10月1日から2029年9月30日の課税期間中に免税事業者が適格請求書発行事業者の登録をすれば、登録した日から課税事業者となります。

参考:国税庁「お問合せの多いご質問(令和5年1月4日掲載)」(P4)

適格請求書に合わせたレシートにする

次は適格請求書(インボイス)に合わせたレシートにしましょう。飲食店のように不特定多数の顧客を対象とする場合は、適格請求書の代わりに適格簡易請求書(簡易インボイス)を交付することができます。

適格請求書と適格簡易請求書の記載内容は下表をご覧ください。

| 適格請求書 | 適格簡易請求書 |

|---|---|

| ・適格請求書発行事業者の氏名又は名称及び登録番号 ・取引年月日 ・取引内容 ・税率毎に区分して合計した対価の額及び適用税率 ・税率毎に区分した消費税額等 ・書類の交付を受ける事業者の氏名又は名称 | ・適格請求書発行事業者の氏名又は名称及び登録番号 ・取引年月日 ・取引内容 ・税率毎に区分して合計した対価の額 ・税率毎に区分した消費税額等又は適用税率 |

適格簡易請求書においても仕入額控除の対象となります。適格請求書よりも簡易的な記載で経理業務の負担を軽減できますので、交付の検討をしてみましょう。

レシートと領収書の違いを把握する

インボイス制度を機会に、もう一度、レシートと領収書の違いを把握しておきましょう。飲食店ではレシートの他にも手書き領収書を渡すこともあります。手書き領収書は、記載事項を満たせば適格簡易請求書として交付できます。

ただし、手書き領収書はレジなどから発行する機械的なレシートに比べてリスクがあります。例えば、数値や氏名を書き間違えることが考えられます。ときには不正や改ざんが疑われることもあるでしょう。顧客や取引先が多いと手書きでは対応しにくい点もデメリットです。

特別な会計を除き、基本的にレシートを適格簡易請求書として発行することがおすすめです。

インボイス制度に対応したシステムを導入する

インボイス制度により、経理業務の複雑化や煩雑化などにより、これまでのオペレーションではカバーできない可能性があります。そのため、インボイス制度に対応しているシステムの導入を検討しましょう。

インボイス制度を見越してすでにさまざまなシステムやツールが登場しています。無料トライアル期間を設けているケースもあるため、使い勝手を比較してもいいでしょう。なかでもクラウド請求サービスであれば、封筒の準備や郵送の手間を省くことが可能です。

また、クラウドサービスであれば、帳簿などの保存も容易に行えます。例えば、青色申告をしている個人事業主(免税事業者)の請求書の保管期間は5年間です。インボイス制度を機会に課税事業者(かつ適格請求書発行事業者)になると、請求書などの保存期間が7年になります。

電子帳簿保存法などにより、交付したインボイスのデータ化も必要です。クラウドサービスであれば、インターネト上に書類を保存できます。書類紛失のリスクも少なくなるため、この機会にクラウドサービスの導入を検討してもいいでしょう。

まとめ

インボイス制度のスタートにより、飲食店も少なからず影響を受けることが考えられます。自店舗の現状を振り返り、課税事業者になるのか免税事業者のままでいいのかを判断しましょう。すでに課税事業者の場合は、インボイスを交付できるように登録を進めてください。

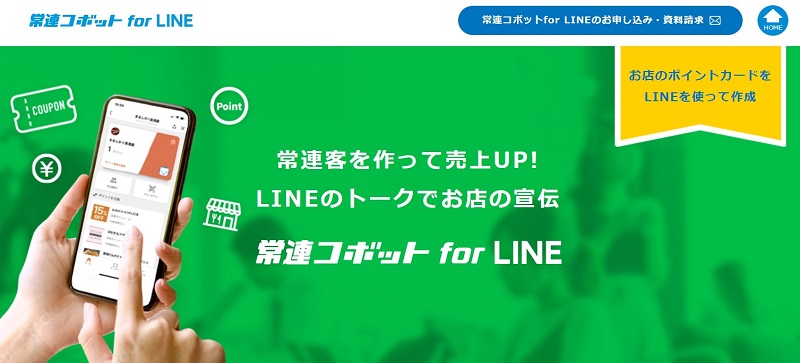

また、インボイスの交付に伴い、集客に影響が出る可能性を考慮した対策が必要です。「常連コボットforLINE」は、LINEのトークで自店舗を宣伝できるサービスです。利用者の多いLINEによって自店舗の集客を効率的に行えます。

例えば、顧客が来店するとポイントが貯まったり貯めたポイントでクーポンを獲得できたりします。店舗側からのキャンペーン情報やクーポン配布なども可能です。導入までの期間も短く、スムーズに集客施策を実行できます。

インボイス制度への対策として「常連コボットforLINE」にご興味がある場合は、お気軽にご相談ください。